När långivare ansöker om ett bolån tittar de på många faktorer – inkomst, sparande, skulder och mer. Men en av de mest inflytelserika är din kreditvärdighet . Din kreditvärdighet fungerar som en ögonblicksbild av din ekonomiska tillförlitlighet och spelar en viktig roll för att bestämma vilken bolåneränta du kommer att erbjudas. En högre kreditvärdighet kan spara dig tiotusentals dollar under lånets löptid, medan en lägre ränta kan kosta dig betydligt mer. I den här guiden utforskar vi sambandet mellan kreditvärdighet och bolåneräntor , varför det är viktigt och hur du ökar dina chanser att få den bästa affären.

Vad är en kreditpoäng?

En kreditpoäng är ett tresiffrigt nummer, vanligtvis mellan 300 och 850, som återspeglar din kreditvärdighet. Den baseras på din kredithistorik, inklusive:

- Betalningshistorik – Betalar du räkningar i tid?

- Kreditutnyttjande – Hur mycket av din tillgängliga kredit använder du?

- Kredithistorikens längd – Hur länge du har haft aktiva konton.

- Kredittyper – Blandning av kreditkort, lån och bolån.

- Nya kreditförfrågningar – Nyligen genomförda låne- eller kreditansökningar.

Ju högre din poäng är, desto mindre riskabel framstår du som för långivare.

Hur kreditpoäng påverkar bolåneräntor

Långivare använder kreditpoäng för att bestämma räntan på ditt bolån. Så här gör du:

- Hög kreditvärdighet (740 och högre): Tillgång till de bästa räntorna, lägre månadsbetalningar.

- Mellanpoäng (670–739): Konkurrenskraftiga priser, men inte de lägsta.

- Låga poäng (under 670): Högre räntor, strängare krav eller till och med avslag på lån.

Till exempel:

- En låntagare med en kreditvärdighet på 760 kan få en ränta på 6,2 % .

- En låntagare med en kreditpoäng på 640 kan bara kvalificera sig för 7,5 % .

Över ett 30-årigt bolån kan skillnaden uppgå till tiotusentals dollar .

Varför kreditpoäng är viktiga för långivare

Långivare ser kreditpoäng som ett sätt att mäta risk. En högre poäng antyder:

- Du har större chans att betala tillbaka lånet i tid.

- Du har hanterat skulder ansvarsfullt.

- Du har lägre risk, vilket innebär att de kan erbjuda lägre räntor.

Lägre poäng signalerar å andra sidan högre risk, vilket leder till att långivare höjer räntorna eller kräver större kontantinsatser.

Faktorer utöver kreditvärdighet som påverkar bolåneräntor

Även om din kreditvärdighet är avgörande, påverkar även andra faktorer din bolåneränta:

- Handpenningsstorlek – Större handpenningar minskar långivarens risk.

- Lånetyp – Fast ränta, rörlig ränta, FHA, VA och andra lån har olika krav.

- Lånetid – Kortare löptider (15 år) har ofta lägre räntor än 30-åriga löptider.

- Skuldsättningskvot (DTI) – Lägre DTI-kvoter förbättrar lånevillkoren.

- Marknadsförhållanden – Ekonomiska faktorer och centralbankernas politik påverkar bolåneräntorna globalt.

Strategier för att förbättra din kreditvärdighet innan du ansöker om ett bolån

Att förbättra din kreditvärdighet tar tid, men utdelningen kan vara betydande. Här är praktiska steg:

- Betala räkningar i tid – Sena betalningar skadar din kreditvärdighet mest.

- Minska kreditkortssaldon – Håll utnyttjandegraden under 30 %.

- Undvik att öppna nya konton precis innan du ansöker om bolån.

- Kontrollera din kreditupplysning för fel och felaktigheter i tvisterna.

- Bygg en längre historik genom att hålla gamla konton öppna.

- Diversifiera kreditgivningen ansvarsfullt (t.ex. en blandning av avbetalnings- och revolverande kredit).

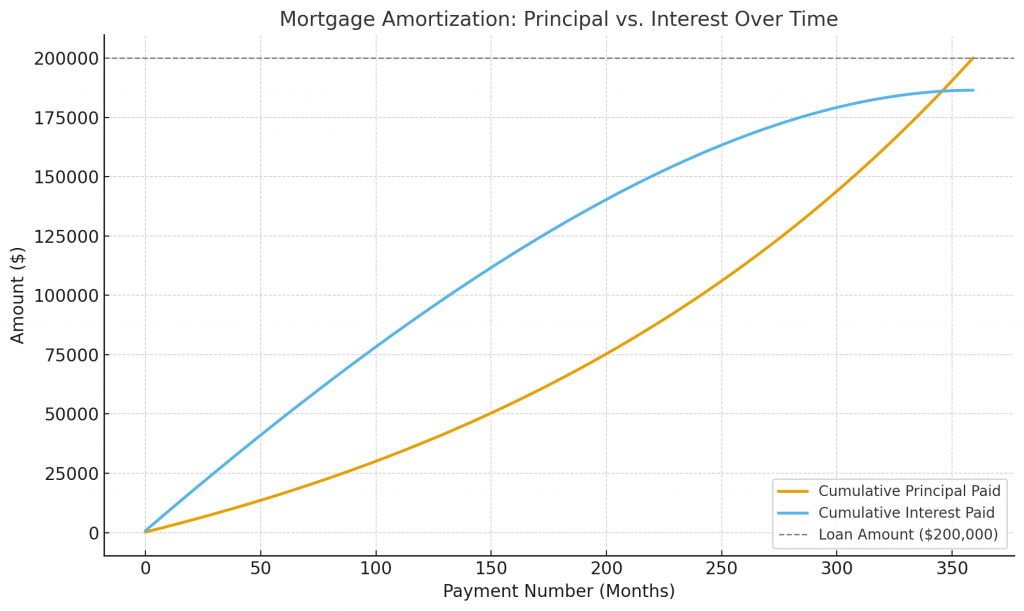

Jämförelse av kreditvärdighet och bolåneräntekostnader

Här är ett exempel på hur olika kreditpoäng kan påverka bolåneräntorna och det totala beloppet som betalas över ett 30-årigt lån med fast ränta på 250 000 dollar:

| Kreditpoängintervall | Uppskattad ränta | Månadsbetalning (Amortering + Ränta) | Total ränta betald över 30 år | Total lånekostnad |

|---|---|---|---|---|

| 760–850 (Utmärkt) | 6,0 % | 1 499 dollar | 289 673 dollar | 539 673 dollar |

| 700–759 (Bra) | 6,4 % | 1 562 dollar | 312 502 dollar | 562 502 dollar |

| 660–699 (Rättvis) | 6,8 % | 1 631 dollar | 336 986 dollar | 586 986 dollar |

| 620–659 (Dålig) | 7,5 % | 1 748 dollar | 379 187 dollar | 629 187 dollar |

| Under 620 (Mycket dålig) | 8,5 % | 1 922 dollar | 443 883 dollar | 693 883 dollar |

Viktiga slutsatser

- Även en skillnad på 1–2 % i bolåneräntor kan kosta dig 50 000–100 000 dollar mer under lånets löptid.

- En högre kreditvärdighet innebär lägre månatliga betalningar , vilket gör ditt bolån mer överkomligt.

- Att förbereda din kredit i förväg kan spara dig åratal av ekonomisk stress.

Vanliga frågor om kreditvärdighet och bolåneräntor

Vilken kreditvärdighet behöver jag för att få de bästa bolåneräntorna?

Generellt sett kvalificerar poäng över 740 för de mest konkurrenskraftiga priserna.

Kan jag få ett bolån med dålig kreditvärdighet?

Ja, men du kan få högre räntor, behöva en större kontantinsats eller behöva specialiserade låneprogram.

Hur mycket ökar en låg kreditvärdighet bolånekostnaderna?

Även en 1% högre ränta kan kosta tiotusentals kronor över ett 30-årigt lån.

Påverkar det att kontrollera min egen kreditvärdighet?

Nej, självkontroller (mjuka förfrågningar) påverkar inte ditt resultat.

Hur lång tid tar det att förbättra en kreditvärdighet?

Förbättringar kan visa sig inom 3–6 månader, men betydande förändringar kan ta längre tid.

Kan det förbättra min kreditvärdighet snabbt att betala av skulder?

Ja, särskilt kreditkortssaldon, vilket påverkar utnyttjandegraden.

Använder långivare samma kreditvärdighet som jag ser online?

Inte alltid – långivare kan använda FICO- eller VantageScore-modeller, vilka kan skilja sig åt.

Kompenserar en högre kontantinsats för en låg kreditvärdighet?

Det kan bidra till att minska långivarens risk, men du kan fortfarande drabbas av högre räntor.

Kan jag få ett förhandsgodkännande med låg kreditvärdighet?

Ja, men lånebeloppet och räntan kan vara mindre förmånliga.

Kommer det att förbättra min bolåneränta att jag samskriver med någon?

Om medsignaren har god kreditvärdighet kan det förbättra chanserna till godkännande och potentiellt räntorna.

Bör jag ansöka hos flera långivare för att jämföra räntor?

Ja, flera ansökningar inom en kort tidsram räknas vanligtvis som en förfrågan.

Hjälper det mig att stänga gamla kreditkonton att få min kreditvärdighet bättre?

Nej, det kan faktiskt skada genom att förkorta din kredithistorik.

Slutsats

Din kreditvärdighet och bolåneräntor är nära sammankopplade, och även en liten förbättring av din kreditvärdighet kan leda till stora besparingar under lånets löptid. Genom att förstå hur långivare använder kreditvärdighet, vidta åtgärder för att förbättra din ekonomiska profil och jämföra låneerbjudanden kan du positionera dig för att säkra bästa möjliga bolånevillkor.

Om du har planer på att äga ett hus, börja fokusera på din kreditvärdighet idag – det kan vara nyckeln till att låsa upp betydande långsiktiga besparingar.

Ahmad Faishal is now a full-time writer and former Analyst of BPD DIY Bank. He’s Risk Management Certified. Specializing in writing about financial literacy, Faishal acknowledges the need for a world filled with education and understanding of various financial areas including topics related to managing personal finance, money and investing and considers investoguru as the best place for his knowledge and experience to come together.